Рефинансирование ипотеки после рождения второго или третьего ребенка в семье

Содержание

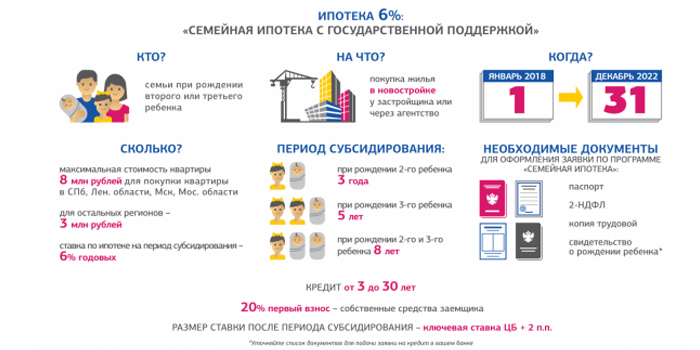

В России в январе 2018 года начала действовать правительственная программа выделения субсидий на оплату ипотечных взносов. Участвовать в этом социальном проекте могут семьи, где рождается второй, третий или следующий по счету ребенок. Подав заявку и проведя рефинансирование своего банковского займа, участник получает право несколько лет выплачивать ипотечный кредит по льготной ставке.

Программа рефинансирования ипотеки семьям с детьми в 2019 году

Перекредитование с господдержкой для данного случая подразумевает выделение субсидии на снижение размера платежей по погашению задолженности. Вне зависимости от первоначального размера кредитной ставки, взносы для участников будут рассчитаны под 6 процентов годовых.

Платежи по льготному тарифу возможны на срок от 3 до 8 лет.

В Послании Федеральному собранию на 2019 год Президентом России было высказано предложение, сделать эту льготу бессрочной. Правительством начата подготовка соответствующего законопроекта.

Возраст родителей, которые могут подать заявку на рефинансирование ипотеки под 6 процентов в 2019 году, регулируется требованиями банка, оформившего кредитование.

Как правило, предусматриваются границы от 21 года до 65 лет (последний показатель – на момент погашения), но у отдельных кредитных организаций могут быть более широкие рамки.

После рождения второго ребенка

Проведя рефинансирование ипотечного кредита, родители получают возможность 3 года выплачивать взносы меньшей величины. Подать заявку на участие в программе семейной ипотеки с предоставлением государственной дотации можно с 1.01.2018 по 31.12.2022.

При рождении второго ребенка в последние полгода действия этого социального проекта, сроки оформления перекредитования продлеваются в банке еще на 3 месяца (до 31 марта 2023 г.).

Интервал выделения субсидии для таких семей с двумя детьми, как и при обычной ситуации, составит 3 года. Если на свет появляется двойня, а до этого у родителей не было ни одного ребенка, то у них тоже есть право рефинансировать кредит в банке под 6 процентов на тот же срок.

При рождении третьего и последующих детей

Временной охват тут такой же, как и для предыдущего раздела (то есть – с продлением срока оформления, если ребенок рождается в последнее полугодие госпрограммы). При этом, период льготного кредитования для родителей с тремя детьми и более меняется в зависимости от числа родившихся в 2018-2022 гг.:

- При рождении 3 ребенка за время действия проекта, семье предоставляется право 5 лет пользоваться государственной помощью для льготного погашения ипотечного кредита.

- Если у родителей уже был ребенок, а за время с 1.01.2018 по 31.12.2022 на свет появилось еще двое (или больше), то ипотечная субсидия будет выделена на 8 лет (3 года – за второго и 5 – за третьего и/или последующего). Это максимальный срок выделения дотации, который допускается по закону.

- Если на свет появляется двойня, а другие дети у родителей уже были, то получение льготной ипотеки под 6 процентов возможно тоже на 8 лет.

Нормативно-правовое регулирование

Законодательные основы функционирования программы семейного ипотечного кредитования с поддержкой из бюджета зафиксированы в следующих Постановлениях Правительства РФ:

- От 30 декабря 2017 г. № 1711. Тут определены основные требования для участия в программе государственного дотирования семейной ипотеки.

- От 21 июля 2018 г. № 857. Этот документ расширяет возможности предоставления субсидирования и улучшает возможности получения. Например, если Постановление № 1711 ограничивало величину кредитования для москвичей суммой 8 млн рублей, то потом «потолок» изменили до 12 млн.

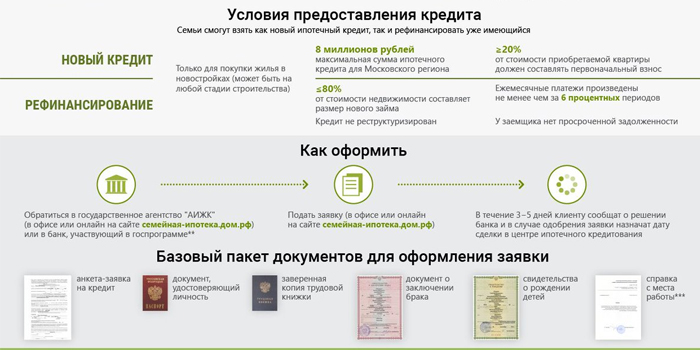

Требования к кредиту на погашение ипотеки

К участию в программе государственного субсидирования будут приняты только те банковские ипотечные продукты, которые соответствуют следующим критериям:

- Кредит получен на приобретение нового жилья (в том числе – для участников долевого строительства).

- Банк, выдавший кредит, должен входить список организаций-участников госпрограммы субсидирования ипотеки. Этот список утвержден Министерством финансов РФ и является официальным документом.

- Ипотечный кредит оформлен на срок до 30 лет.

- Величина кредитования для семей из Москвы и Санкт-Петербурга не более 12 млн р., для других субъектов федерации – 6 млн р.

- Первый ипотечный взнос не меньше чем 20% стоимость жилья (допускается применение материнского капитала).

- Период выплат по ипотеке в банке не менее 6 месяцев на момент обращения.

- Ипотека была застрахована.

- Прежде перекредитование не использовалось.

- Заемщик не имеет просрочек в погашении долга.

Условия рефинансирования

Перекредитовать в банке ипотеку по программе государственного дотирования родители могут при выполнении следующих условий:

- Рождение второго ребенка (или последующих) должно произойти с 1.01.2018 по 31.12.2022. Если он появился на свет с 1.07.2022 по 31.12.2022, то срок оформления займа, который будет принят для льготного субсидирования, продлевается до 31.03.2023.

- Дети должны быть гражданами РФ.

Процентные ставки

Проект семейной ипотеки с господдержкой предусматривает перекредитование под 6 процентов годовых. Разница покрывается за счет государственных средств. При такой ситуации банк:

- получает ту же самую сумму, что ему и полагалась согласно кредитному договору и графику платежей;

- имеет больше гарантий продолжения выплат, потому что финансовая нагрузка на клиента уменьшилась.

Для заемщика это выгодно потому, что при возрастании затрат из-за пополнения семьи он может воспользоваться возможностью:

- выплачивать кредитную задолженность меньшего размера и экономить деньги;

- минимизировать возникновение просрочек и начисления пени.

По окончании льготного периода величина процентов для участников госпрограммы будет вычисляться по формуле ПС = КС + 2%, где:

- ПС – годовая процентная ставка по ипотеке в банке;

- КС – ключевая ставка, установленная Центробанком России на дату, в которую клиент заключил с банком кредитный договор.

К примеру, семья, где не было детей, оформила ипотеку под 10,5% в августе 2018 г. 16 марта 2019 г. рождается двойня, и они получают право перекредитования ипотечного кредита с предоставлением государственной субсидии. Тогда:

- До марта 2019 года они выплачивают взносы из расчета 10,5% годовых.

- Следующие три года до марта 2022 г., ставка по рефинансированию ипотеки в банке составит 6% годовых, а недостающая сумма выплачивается за счет государственной дотации.

- После марта 2022 г. заканчивается трехлетний срок участия в программе субсидирования. В оставшееся время задолженность выплачивается по ставке 9,75% (по состоянию на сентябрь 2018 года КС была равна 7,75%, плюс 2%).

Максимальная сумма кредита в 2019 году

Законодательством предусмотрены пределы размеров ипотеки, которую можно рефинансировать в рамках госпрограммы субсидирования:

- Семьям из Москвы и Санкт-Петербурга – 12 000 000 р.;

- Для жителей иных регионов – 6 000 000 р.

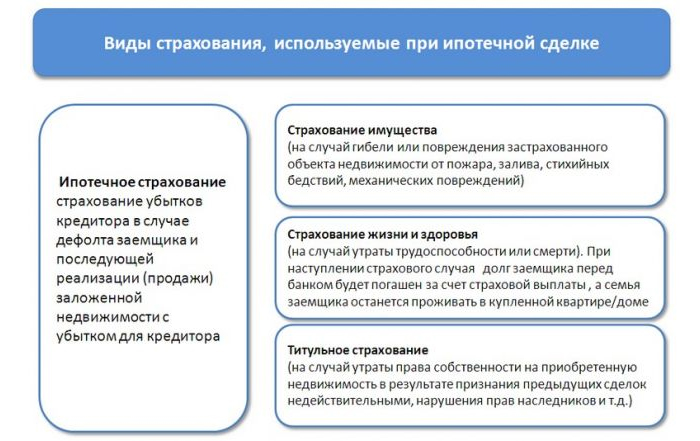

Страхование жизни и здоровья заемщика

Для того, чтобы оформить ипотечный кредит в банке, от клиента потребуется наличие следующих полисов:

- страхования жизни, от несчастного случая и болезни;

- страховки недвижимости (квартиры, являющейся предметом банковского залога).

В большинстве ситуаций заемщику выгодно получить страховые полисы, потому что это иначе банк отклонит заявку на ипотеку или оформит кредит по повышенной ставке. При этом:

- В общем случае, ипотека с господдержкой для семей с детьми оформляется при наличии этих полисов.

- Если нет хотя бы одного из них, льготная ставка будет увеличена, если у кредитной организации предусмотрено повышение процентов за отсутствие страховки.

Как это происходит, можно рассмотреть на прежнем примере с семьей, которая оформляет в банке ипотечное кредитование:

- При наличии полиса страхования жизни заемщика кредитная организация не увеличивает процентную ставку, и она составляет 10,5%. Семья получает субсидию и 3 года платит только 6% годовых.

- При отсутствии данного полиса банк увеличивает ставку на 1,5. Если семья захочет рефинансировать этот кредит, величина процентов на льготный период составит 6% +1,5% = 7,5%.

Отсутствие страховки не влияет на одобрение банком заявки на ипотечное перекредитование, потому что:

- изначально заемщику уже был оформлен ипотечный кредит под повышенный процент (например, 13% вместо 10,5%).

- банк будет получать эту увеличенную ставку во время участия заемщика в программе государственного дотирования ипотеки и после ее окончания.

Как перекредитовать ипотеку под меньший процент

Для того, чтобы рефинансировать ипотечный кредит для участия в госпрограмме субсидирования, заемщику следует:

- Подготовить пакет необходимых документов.

- Написать заявление на перекредитование ипотеки под меньший процент в связи с возможностью, предоставляемой программой семейной ипотеки с государственным участием.

- Обратиться в банк, где выдавался ипотечный кредит. Подать подготовленные документы. Обращаться в иные инстанции, чтобы рефинансировать ипотеку, не нужно.

- Дождаться рассмотрения заявки (на это отводится 10 рабочих дней). При положительном ответе заемщика пригласят в банк на процедуру подписания дополнительного соглашения к кредитному договору. После этого ему вручат график выплат с указанием пониженных размеров платежей на время льготного субсидирования.

- При отрицательном решении банка гражданину вручается письменный отказ, который он может опротестовать в головной организации, ссылаясь на Постановления Правительства №№ 857 и 1711. Параллельно можно подготовить обращение для Роспотребнадзора. Если ответы из этих организаций не устроят заемщика, он может подготовить судебный иск.

Получение субсидии для перекредитования ипотеки не отменяет право клиента на имущественные налоговые вычеты:

- По расходам на приобретение жилья – 13%, но не более 260 000 рублей.

- По процентным платежам – 13%, но не более 390 000 рублей.

Если банк не является участником госпрограммы

Минфином подготовлен перечень финансовых организаций, в которых возможно рефинансирование ипотеки после рождения второго или третьего ребенка. Туда входят 46 российских банков и государственная компания ДОМ.РФ (до 1997 года она называлась «Агентство по ипотечному жилищному кредитованию» – АИЖК).

Если ипотека оформлена в финансовой организации, не входящей в этот список, то перекредитование по данной госпрограмме субсидирования ипотеки будет невозможно.

Вариантом может быть перевод ипотеки в другой банк, который является участником проекта. Эта процедура выгодна всем участникам сделки:

- Прежний банк получает полную сумму выплат по кредиту.

- Новый кредитор расширяет клиентскую базу и получает гарантированное поступление средств из госбюджета.

- Заемщик снижает размер кредитных взносов.

Если кредит взят на вторичное жилье

Действующее законодательство допускает участие в госпрограмме только тех заемщиков, кто оформил ипотеку на новостройку. Это может быть готовая квартира или недвижимость, находящаяся на стадии строительства.

Субсидирование кредитов, оформленных для приобретения вторичного жилья, по данной госпрограмме не производится.

Документы для рефинансирования

Так как большая часть документации по приобретенной недвижимости и заемщику уже была представлена в банк при оформлении ипотеки, то пакет для перекредитования будет небольшим. К поданному заявлению необходимо приложить:

- Копию паспорта (оригинал, предъявляется лично).

- Свидетельства о рождении всех детей.

Какие банки участвуют в программе

Топовые позиции списка организаций, предоставляющих рефинансирование ипотечного кредита при рождении второго или третьего ребенка, занимают:

- Сбербанк – для участия программы субсидирования из госбюджета выделено 171 205 млн р.

- ВТБ – 106 726 млн р.

- Абсолют Банк – 46 586 млн р.

- Российский капитал – 22 840 млн р.

- Газпромбанк – 22 006 млн р.

- Россельхозбанк – 20 145 млн р.

- Промсвязьбанк – 14 835 млн р.

- Финансовая Корпорация «Открытие» — 14 578 млн р.

- Московский кредитный банк – 13 261 млн р.

- Райффайзенбанк – 12 807 млн р.