Налоговый вычет на ребенка в 2019 году

Содержание

Из-за плохой демографической обстановки в стране российское правительство всячески поощряет рождение детей, назначая родителям разные преференции. Так, гражданам предоставлено право на налоговый вычет на обучение и содержание детей. Оформить его может любой родитель, воспитывающий своих или приемных несовершеннолетних детей.

Суть налогового вычета

Любой житель страны, получающий зарплату по месту своей работы, автоматически становится плательщиком подоходного налога. Законодательно определены категории граждан, имеющие возможность получить преференцию при его исчислении.

Вычеты на детей по НДФЛ понижают облагаемый налогом доход на определенную сумму, которая зависит от числа несовершеннолетних иждивенцев.

Право на получение

На эту преференцию могут претендовать лица, воспитывающие несовершеннолетних. Возраст иждивенца поднимается до 24 лет, если он получает очное образование. Воспользоваться вычетом вправе как усыновители, так и попечители, опекуны. Оформить преференцию могут одновременно оба родителя. Применение льготы допустимо лишь при налогообложении доходов со ставкой 13%.

Вычет работнику предоставляется до месяца, в котором величина облагаемого заработка с начала года превысит 350000 рублей.

Гражданин потеряет право на возврат денег при следующих обстоятельствах:

- наступление совершеннолетнего возраста;

- заключением ребенком брачных отношений;

- его смерть.

Согласно Налоговому кодексу, не могут оформить льготу лица, не оплачивающие подоходный. К ним относятся безработные и предприниматели, ведущие занятость при других видах налогообложения.

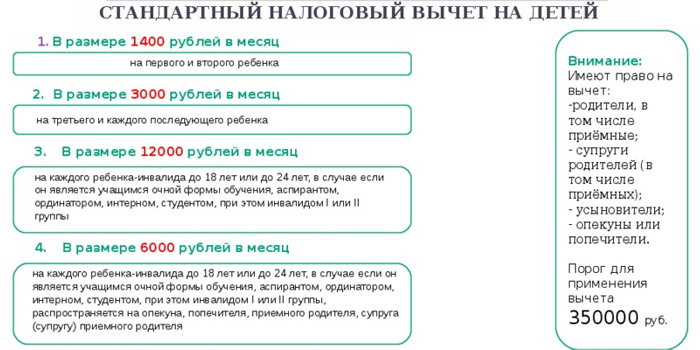

Размер льготы

Величина налогового вычета зависит от количества детей налогоплательщика:

- по 1400 рублей на двух первых детей;

- 3 тыс. для третьего и последующих;

- 12 тыс, рублей на родного ребенка-инвалида 1 или 2 группы, 6 тыс. на принятого.

Сегодня Минфин разрешил объединять стандартную льготу и инвалидную.

Так, если третий ребенок в семье инвалид, то сумма для него получится 12000 + 3000 = 15 тыс. рублей. Когда старшему исполнится 18, вычет для него перестает выплачиваться. Величина же преференции на его младших братьев и сестер не изменится. При наличии у супругов по ребенку от предыдущих браков, их совместный малыш будет считаться третьим. Если человек трудится у нескольких работодателей, преференция ему полагается только в одном месте.

Пример расчета

Правильно определить размер вычета получится лишь после выстраивания очередности детей по датам рождения. Для примера можно взять семью И. Н. Петровой с тремя детьми 15, 10 и 5 лет. Ее зарплата составляет 45 тыс. рублей. Ежемесячная сумма налогового вычета получится 1400 + 1400 + 3000 = 5800 рублей. Удержанный НДФЛ с заработка И. Н. Петровой с января по июль будет равен (45000 – 5800) * 13% = 5096 рублей. С августа ее годовой доход достигнет предельной величины 350000 рублей, и налог будет вычитаться с полной зарплаты 45000 * 13% = 5850. За 7 месяцев экономия составит 754 * 7 = 5278 рублей.

Необходимые документы

Чтобы получить этот налоговый вычет, нужно собрать внушительный пакет документов:

- заявление;

- свидетельства о рождении детей;

- нотариально заверенные копии документов об усыновлении, попечительстве или опеке детей, принятых в семью;

- заключения об инвалидности;

- доказательства о получении очного образования детей старше 18 лет;

- справка 2-ндфл за текущий год.

Оформление

При своевременной подаче требуемого пакета документов, начисленный вычет автоматически минусуется от облагаемой налогом суммы заработка. Оформить его можно через работодателя или в местном отделении налоговой инспекции. Предоставляется документация лишь один раз.

В некоторых случаях работодатель может затребовать обновление справок. При появлении очередного ребенка нужно опять написать заявление.

Если появились причины для прекращения права на получение льготы, работник тоже обязан письменно оповестить об этом бухгалтерию. При несвоевременном извещении гражданин должен будет самостоятельно составить декларацию 3-ндфл и перечислить недоплаченную сумму налога.

По месту работы

Налоговый вычет на детей не требует составления декларации и посещения ИФНС. Его можно получить, предоставив документы по месту работы. В этом случае работодатель выступает налоговым агентом (посредником). Сотруднику следует собрать необходимые справки и подать их вместе с заявлением в бухгалтерию. Если документация предоставлена не в начале года, бухгалтер организации должен произвести перерасчет.

В налоговой

Если гражданин по какой-либо причине не получал положенный вычет или начислена меньшая сумма, то он вправе вернуть уплаченные лишние деньги за последние три года. Подать соответствующее заявление можно через интернет онлайн в своем кабинете на сайте ФНС или в местном отделении налоговой инспекции, собрав комплект документов:

- бумаги, доказывающие право на вычет;

- справку 2-ндфл за рассматриваемый период;

- декларация 3-ндфл.

За тридцатидневный срок ИФНС проверит предоставленные данные и в письменном виде уведомит заявителя о принятом решении.

При положительном ответе через месяц будут перечислены деньги.

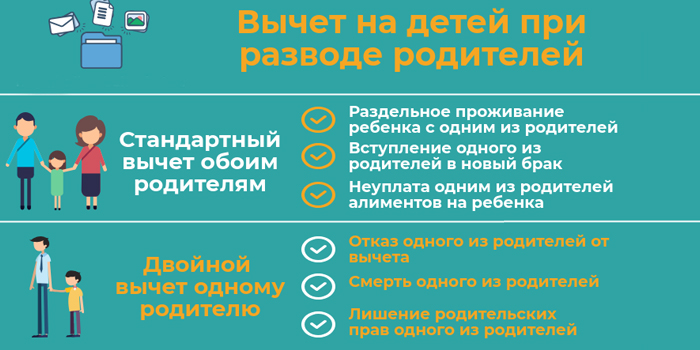

Двойной вычет

Налоговым законодательством одинокому родителю может быть предоставлен вычет в удвоенном размере. Отсутствие второго супруга необходимо документально доказать. Предусмотрена возможность отказа от стандартного вычета одного родителя в пользу другого. Выполнить это можно не всегда. Не получится оформить удвоенный вычет, если:

- отказник является безработным;

- супруга находится в декрете или отпуске по уходу за ребенком;

- уступающий свое право зарегистрирован в службе занятости.